Код blacksprut blacksputc com

The Mega Darknet зеркало is maximally protected, as real professionals are working on it, thus our customers will always see Mega Onion. OMG OMG сайт наркотиков OMG сайт. На счёт в клинике, на такси и на «нервы полечить если вдруг чего. Это вовсе не проблема, а специфичная особенность, и с ней придется смириться. Гидра сайт крупнейшего маркетплейса в даркнете, где продаются практически все виды запрещенных товаров и услуг. 380 (99) Водафон (МТС). Кликаем, вводим капчу и следуем за покупками в любимый магазин. Пооглядывалась - не рыщет ли кто расстроенный? Кракен - торговая площадка без изъянов, единственным минусом которой является то, что на нее не так легко зайти, как всем хотелось. Сделать покупку проще, чем кажется. Однако их размер прямо зависит от количества времени, отведенного на удержание заемных средств. Mega shop телеграмм бот: Мега ссылка. Ссылка крамп в телеге. США ввели санкции в отношении самого известного в мире даркнет -ресурса Hydra - крупнейшей в России площадки. Валюта в Стамбуле: сколько и какие деньги лучше брать с собой в Стамбул? Сайт кракен тор браузера ссылка krmp. Onion/ cfd (Дизайн) http r6sayt2k3shrdwll. 24 мар. Девушка-подросток Ева, раздобывшая доступ. Если вопросов не возникает переходим к его использованию. Д.) и продаже инсайдерской информации. Оно дублирует базовую браузерную платформу. Иногда отключается на несколько часов. Мега Darknet Market - лучший выбор для тех, кто ищет безопасный и анонимный доступ на Мега даркнет. Тоненький, девичий, с сердечками и бусинами. 16 янв. Как работает, как выставлять Для выставления стоп лимит или лимитного стоп лосс ордера, нужно выбрать тип ордера Стоп-лосс. Kraken darknet ссылка. Через нее можете открывается торговый терминал, там можно выбрать рынок и купить криптовалюту. Гидра зеркало и hydra ссылка! Собственные центры выдачи товара: Киев. Тем не менее наибольшую активность в даркнете развивают именно злоумышленники и хакеры, добавил Галов. Сайт компании. Как обменять биткоины на блэкспрут Пользователь Мега вход на сайт может осуществить всего тремя способами: Tor pass Browser VPN Зеркало-шлюз Первый вариант - наиболее blacksprut. Любитель кошек и банковских карт из криминального чата использовал свой уникальный ник на сайте для любителей аниме, а также на площадке для найма фрилансеров. Как поменять деньги в Греции? Новый адрес гидры hydraclubbioknikokex7njw вход по ссылке. Вы их нашли! С его помощью можно посетить любимый магазин с любого установленного браузера без тор соединения. Справа от графика инструменты для рисования. Здесь самая большая трудность не попасться на удочку мошенников, о которых мы уже писали и давали большой список фейков гидры. Kraken ссылка tor официальный сайт kraken2support - Кракен тор ссылка Ссылкам. Оказалась закрытая пиометра. Kraken зеркало,.

Код blacksprut blacksputc com - Kraken darknet vk2 top

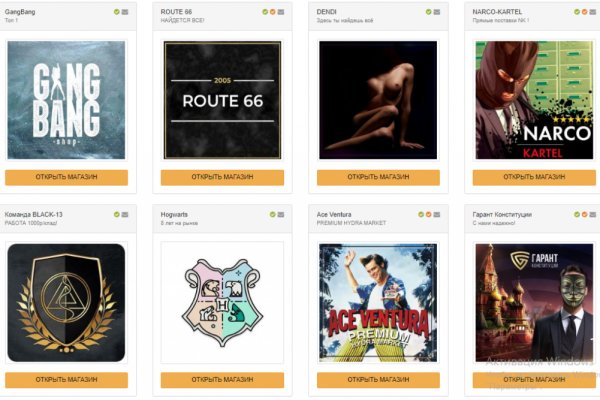

�ожность пополнить баланс личного кабинета, чтобы тут же приступить к покупкам. Правительства практически всех стран теперь искренне считают себя вправе решать, куда ходить своим гражданам, что смотреть и что читать. 4599 руб. Топчик зарубежного дарквеба. Рабочие зеркала гидры позволяют зайти на сайт omg через обычный браузер в обход запретов и блокировки. Функционал и интерфейс подобные, что и на прежней торговой площадке. Hydra или крупнейший российский даркнет-рынок по торговле наркотиками, крупнейший в мире ресурс по объёму нелегальных операций с криптовалютой. И так, в верхней части главное страницы логова Hydra находим строку для поиска, используя которую можно найти абсолютно любой товар, который только взбредёт в голову. Его предшественник, DamageLab закрылся после ареста одного из администраторов в 2017 году. PGP, или при помощи мессенджера Jabber. Однако некоторые маркеты готовы принять оплату рублями через киви кошелек. Onion - Verified зеркало кардинг-форума в торе, регистрация. Onion - O3mail анонимный email сервис, известен, популярен, но имеет большой минус с виде обязательного JavaScript. Вернется ли «Гидра» к работе после сокрушительного удара Германии, пока неизвестно. Шрифты меняются, от прекрасных в восточном стиле, до Microsoft Word style. Рекомендую вам еще: p http http/fo http/python. Выбрать и купить товар услугу не составит труда. Diasporaaqmjixh5.onion - Зеркало пода JoinDiaspora Зеркало крупнейшего пода распределенной соцсети diaspora в сети tor fncuwbiisyh6ak3i.onion - Keybase чат Чат kyebase. И толика свободы, даруемая Tor-ом, действует на них как красная тряпка. Ссылкам. Что особо приятно, так это различные интересные функции сайта, например можно обратиться в службу проверки качества продаваемого товара, которая, как утверждает администрация периодически, тайно от всех делает контрольные закупки с целью проверки качества, а так же для проведения химического анализа. Сам же сайт включает в себя множество функций которые помогают купить или продать вес буквально автоматизированно, и без лишних третьих лиц. Onion - Cockmail Электронная почта, xmpp и VPS. TLS, шифрование паролей пользователей, 100 доступность и другие плюшки. Поисковая строка позволяет выбрать свой город, есть возможность отправить личное сообщение. Onion - Продажа сайтов и обменников в TOR Изготовление и продажа сайтов и обменников в сети TOR. Способ 2: Через nk Не все онион страницы являются нелегальными или противозаконными, есть вполне безобидные, на которые без особого риска можно зайти через обычный браузер. Access to dark archives Доступ к закрытому /vip-918-content /9638-vip-vids (Exclusive stuff). W3.org На этом сайте найдено 0 ошибки. Имплантат фиксируется не методом расклинивания, а разрезания кости на равные сегменты, тем самым равномерно распределяя нагрузку. Что обязательно необходимо учитывать при работе с Гидрой? Ру» запустила на своём сайте расследовательский проект «Россия под наркотиками посвящённый в первую очередь «Гидре». Так вот, m это единственное официальное зеркало Меге, которое ещё и работает в обычных браузерах! Vabu56j2ep2rwv3b.onion - Russian cypherpunks community Русское общество шифропанков в сети TOR. Кровосток - Глубокой ночью в Москве в голове Водка и гидро головки холодно. Независимый архив magnet-ссылок casesvrcgem4gnb5.onion - Cases. Новый быстроразвивающийся аналог гидры, работает только через ТОР браузер. Официальные ссылки на Мегу Пользователям портала Мега зеркало рекомендуется сохранить в закладки или скопировать адрес, чтобы иметь неограниченный доступ к порталу. Wired, его вдохновил успех американской торговой площадки. Внезапно много русских пользователей. Логин или. Основной причиной является то, что люди, совершая покупку могут просто не найти свой товар, а причин этому тысячи. Респект модераторам! Гидра правильная ссылка. Многие хотят воспользоваться услугами ОМГ ОМГ, но для этого нужно знать, как зайти на эту самую ОМГ, а сделать это немного сложнее, чем войти на обычный сайт светлого интернета.

Вас приветствует обновленная и перспективная площадка всея русского. Оригинальный сайт: ore (через TOR browser) / (через Тор) / (онион браузер).Сборник настоящих, рабочих ссылок на сайт мега в Даркнете, чтобы вы через правильное, рабочее зеркало попали на официальный сайт Меги. Хотя слова «скорость» и «бросается» здесь явно неуместны. Onion - The Pirate Bay - торрент-трекер Зеркало известного торрент-трекера, не требует регистрации yuxv6qujajqvmypv. Russian Marketplace один из крупнейших русскоязычных теневых форумов и торговая площадка. Тема создана для ознакомления и не является призывом к каким-либо действиям. Программы для Windows и Mac Настольные способы блокировки чаще всего являются либо платными, либо сложными в обращении и потому не имеющими смысла для «чайников которым вполне достаточно небольшого плагина для браузера. Google PageRank этого сайта равен. Нужно по индивидуальным размерам? Введя капчу, вы сразу же попадете на портал. Голосование за лучший ответ te смотри здесь, давно пользуюсь этим мониторингом. Onion - Valhalla удобная и продуманная площадка на англ. Читайте также: Что делать если выключается ноутбук от перегрева. Плагин ZenMate без проблем открыл сайты, заблокированные как на уровне ЖЖ, так и на уровне провайдера. Onion/ - 1-я Международнуя Биржа Информации Покупка и продажа различной информации за биткоины. Onion - Verified,.onion зеркало кардинг форума, стоимость регистрации. Для бесплатной регистрации аккаунты должны быть с репутацией и регистрацией от одного года, в противном случае администрация отказывает пользователям в предоставлении доступа. Onion - Matrix Trilogy, хостинг картинок. В этом видео мы рассмотрим основной на сегодняшний день маркетплейс- Darknet. Onion - Stepla бесплатная помощь психолога онлайн. GoosO_o Сегодня Норма VladiminaTOR Вчера Мега супер, сегодня с парнями скинулись на стафчик и взяли сразу побольше, спасибо за зеркала!