Onion ссылки даркнет

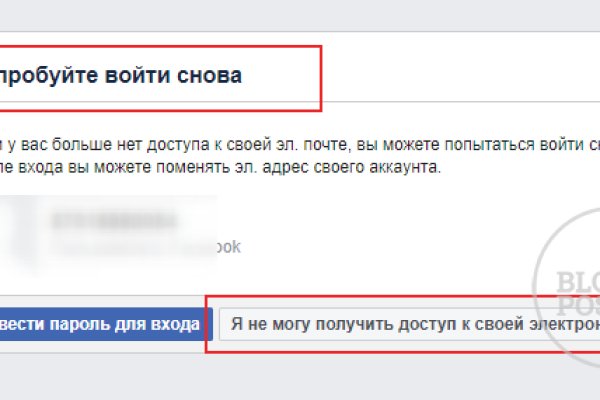

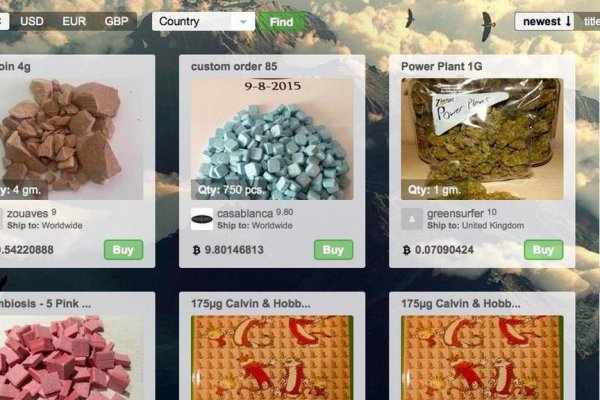

Основное отличие состоит в том, что анонимность более ценный товар в даркнете. Черное облако Снимок экрана Megator в темной паутине. Даркнет или темная паутина является опасным местом - мы настоятельно рекомендуем пользователям проявлять осторожность при проведении экспериментов в этой области. The Hidden Wiki 2022 Скриншот Tor Вики. Старые URL-адреса v2 имеют длину всего 16 символов. Форумы и сайты социальных сетей Большинство из нас используют социальные сети для общения с другими людьми. Конечно, многие из этих веб-сайтов не подпадают под юрисдикцию какого-либо правительства. Недостатком является то, что у него нет того количества функций, которые вы найдете в Google. Что скрыто в даркнете? BlackCloud это бесплатный и анонимный файлообменник в даркнете. Как вариант, загляните в нашу.onion список ссылок ниже, чтобы найти интересные темные веб-сайты. Хотя цель маскировки происхождения данных аналогична, Tor использует децентрализованную сеть пользовательскихoperaузлы. Это просто доменные имена, используемые сайтами в даркнете. Onion Веб-сайты даркнета и их ссылки Dark Web место не для всех, но некоторые его части стоит изучить. Tor расшифровывается как The Onion Router это бесплатное программное обеспечение с открытым исходным кодом, которое обеспечивает анонимное общение. Служба CryptoStorm VPN работает без журналов на «голом железе» и с доступом к сети на основе токенов. Что вы можете купить в даркнете? Вы найдете множество мега сайтов, предлагающих эти и другие услуги - все, что связано с криптовалютами. Поисковая система даркнета собирает список известных сайтов.onion и делает их доступными для поиска после фильтрации. Найденные товары могут быть даже цифровыми, например, целые базы данных с личной или финансовой информацией. Wasabi Wallet Снимок экрана Wasabi Wallet. This feature ensures any of Mega ссылка user queries or issues are promptly addressed. Он появился с введением децентрализованной сетевой системы Freenet, изобретенной Яном Кларком. Onion Есть несколько других доменов верхнего уровня (TLD которые были созданы для анонимного доступа в Интернет (например,bit,.i2p,.loki но в этой статье мы сосредоточимся только.onion сайтов. Как искать в даркнете? В Интернете гораздо больше, чем кажется на первый взгляд, тонны информации скрыты в глубокой и темной паутине. После того, как вы установили Tor, вы можете получить доступ к даркнету, введя определенные URL-адреса или веб-адреса в адресную строку браузера. Крипто-счета: 90250 долларов. Рассмотрите возможность использования VPN при посещении даркнета Виртуальные частные сети (VPN) - это сервисы, предлагающие безопасные серверы, обеспечивающие частный доступ в Интернет. Как я уже упоминал, использование Виртуальной частной сети (VPN) настоятельно рекомендуется - они помогают защитить вашу конфиденциальность в Интернете, сохраните свою личность и защитите все данные, отправляемые на ваше устройство и с него. Оружие, золото и деньги Более чем люди 35 в Нью-Йорке и Калифорнии были арестованы объединенной агентской целевой группой для продажа контрабанды в Dark Web. Макросы и приложения, мега выполняющие сценарии, такие как JavaScript, открывают совершенно новую банку с червями и значительно повышают уровень риска. This procedure ensures that only quality, legitimate products are available on Mega зеркало. Просмотр даркнета с таким настроем может быть фатальным. Сайты часто организуют эти списки по категориям. Эта часть Интернета известна как темная сеть. Полезно заглянуть сюда перед заказом услуг на том или ином сайте. The transfer of user data to third parties is strictly prohibited at Mega ссылка. The Hidden Wiki fresh 2022 Снимок экрана the Hidden Wiki fresh 2022. Facebook Onion - хорошо известная социальная сеть в луковом пространстве. А еще на странице рейтинга вы можете проверить, какие из тор сайтов доступны в настоящую минуту. Торговые площадки даркнета Торговые площадки - популярная часть Темной паутины. Однако в темной паутине можно найти и незаконные товары и услуги. Чтобы узнать, является ли URL-адрес.Onion, к которому вы пытаетесь получить доступ, v2 или v3, наиболее важным признаком является длина URL-адреса. Криптошторм VPN Снимок экрана ExpressVPN в темной паутине. Поддельные документы (физические 1506,500 долларов США.

Onion ссылки даркнет - Mega магазин даркнет

Tor замедляет интернет? Ссылка: ч ttp bcloudwenjxgcxjh6uheyt72a5isimzgg4kv5u74jb2s22y3hzpwh6id. Из-за количества узлов, через которые должны проходить ваши данные, Tor значительно замедляет доступ в Интернет. Mega onion vendor verification process All stores on the сайт Mega onion undergo a rigorous verification process by the administration. Эти серверы маскируют ваше происхождение и могут имитировать местоположения из многих других мест в мире. Tor Browser хорош тем, что есть возможность без блокировок и всевозможных запретов посещать не только обычные, всем доступные сайты, а и так называемые «луковые анонимные сайты Интернет-сети. К ноябрю 2014 года Silk Road.0 также был закрыт после очередной серии арестов. Находятся.onion сайты нелегальные? Вы можете выбирать из множества поисковых систем, которые работают в даркнете. Большинство их серверов расположены в Европе и Северной Америке. Join mega сайт mega сайт product range mega onion user activity mega darknet buyers return again mega зеркало sales 24/7 support ON mega mega darknet сайт latest News blog Affordable prices at Mega зеркало. Довольно странно, что крупнейшие социальные сети в мире имеют.onion - адрес, например, Facebook, имеет.onion - адрес. Флибуста - Название знают многие знаменитая электронная библиотека. Hidden Wiki fresh 2022 звучит как клон настоящего Hidden Wiki, но имеет свежий (простите за каламбур) дизайн. DDoS-атаки: от 50 до 850 долларов. Что вы можете сделать в даркнете? Так же, как у Google есть свои конкуренты, DuckDuckGO torch это очень простая и минималистичная поисковая система, которую вы можете попробовать, если вам когда-нибудь надоест дружелюбная утка. Безопасен ли даркнет? Например, это.onion адрес для, популярная поисковая система в Даркнете. Что вы найдете в даркнете? Убедитесь, что в вашем браузере Tor установлена последняя версия. Хотя Tor скрывает вашу личность, он не скрывает ваше местоположение. Ahmia, например, удаляет из результатов поиска контент с жестоким обращением с детьми и другие сервисы, занесенные в черный список. Они размещаются в зоне onion и в общедоступной сети не открываются, поэтому зайти на onion сайты можно только через. Среди типичных примеров незаконных предметов, которые вы можете найти, - огнестрельное оружие, взрывчатые вещества, рекреационные наркотики и лекарства, отпускаемые по рецепту. Ссылка: http sdolvtfhatvsysc6l34d65ymdwxcujausv7k5jk4cy5ttzhjoi6fzvyd. Тем не менее, вы также найдете здесь множество нишевых почтовых сервисов, которые позволяют пользователям оставаться анонимными. Hidden Wallet является. Onion) в адресную строку браузера Tor и выполните поиск в даркнете, чтобы начать свое путешествие. Разница сравнима с поездкой на экспресс-автобусе прямо до пункта назначения по сравнению с обычным автобусом, который может курсировать на большее расстояние и требует промежуточных остановок. Даже в Surface Web многие страны все еще пытаются регулировать децентрализованную валюту. Д. Он добавляет дополнительный уровень безопасности вашим данным и скрывает ваше местоположение. Пользователи могут делиться всеми типами контента и отправлять ссылки для скачивания по электронной почте Torbox. К ним относятся временные или частные почтовые сервисы. Хостинг Impreza Скриншот хостинга Impreza в даркнете. Интересно, что этот сайт теперь принадлежит и operaотмеченный фондом свободы прессы, все данные зашифрованы, и в любом месте процесса нет сторонних подключений. The Hidden Wallet Скриншот скрытого кошелька в даркнете Зная, что есть много вещей, которые вы можете купить здесь, вы, вероятно, знаете, что вам тоже придется платить за это. Используйте VPN, чтобы защитить свои данные и избежать отслеживания со стороны правительства при просмотре темных веб-сайтов Вы можете ознакомиться с NordVPN (Скидка 59 3 месяца бесплатно ) or SurfShark (.30 / мес). Как напоминание, whsr не одобряет и не поощряет незаконную деятельность любого характера. Примечание: Что такое VPN? Читать далее. Например, они могут перечислять галереи изображений, чаты, поисковые системы или что-то еще, специально для Даркнета. Основываясь на нашем недавнем исследовании, вот цены на часто продаваемые товары или услуги в даркнете: Данные кредитной карты: 20120 долларов США. Сайты в глубокой сети просто не индексируются обычными поисковыми системами. Эти URL-адреса.onion обычно состоят из набора случайных буквенно-цифровых строк и могут быть доступны только с помощью браузера Tor. Dread похож на Reddit темной паутины. HayStak это поисковая система Dark Web, запущенная группой борцов за конфиденциальность, которые считают, что Интернет должен быть свободен от государственного надзора. Если в списке нет ссылки, которую вы искали, напишите об этом в комментариях - постараемся добавить.

Посетить даркнет? Mega darknet overview Mega сайт operates as a darknet marketplace for dealer stores, catering to varied consumer preferences and budgets. Адреса поисковых систем даркнета Некоторые из известных поисковых систем Даркнета включают Ahmia, Deep Search, Torch, Haystack и Dark Search. Это те, которые могут быть немного непослушными по своей природе. Вот шаги, чтобы попасть в Dark Web: Загрузите последнюю версию браузера Tor здесь Установите Tor Browser на свой компьютер. Вы будете подвержены высокому риску заражения вирусами или вредоносными программами. T не предлагает, не рекомендует и не советует пользователям проявлять активность в темной паутине. Хостинг файлов и веб-сайтов Файл и веб-хостингa не является чем-то новым для большинства из нас. Как и в открытой сети, в темной сети вы можете выполнять всевозможные действия, начиная от форум и заканчивая просмотром онлайн-маркетов. Ну, скрытым. Подобно настоящей Википедии в чистом Интернете, Скрытая Вики 2022 предлагает массу информации и ссылок, по которым вы можете перейти, чтобы по-настоящему познакомиться с даркнетом. Используйте VPN, чтобы защитить свои данные и избежать отслеживания со стороны правительства при просмотре темных веб-сайтов Вы можете ознакомиться. Следите за тем, что скачиваете. Измените свое мышление Многие люди ежедневно беззаботно просматривают веб-страницы, и даже с учетом возросших киберугроз сегодня все еще бытует мнение, что Интернет - это безопасное место, где можно просто побродить. Всегда следите за тем, чтобы ваш браузер Tor обновлялся, и старайтесь быть в курсе уведомлений об уязвимостях. Однако не все части Интернета доступны для всех. Среди изъятых предметов было более 100 единиц оружия,.6 миллиона долларов наличными и 2,000 биткойнов. Никому не доверяйте. VPN рекомендуется при просмотре Dark Web. Что-то, что вы можете ожидать увидеть в любое время на веб-сайтах, захваченных Dark Web. VPN услуги, с другой стороны, предоставить пользователям сети частных защищенных серверов operaв соответствии со строгими правилами и стандартами. Есть масса других вещей, на которые вам следует обратить внимание, но вот последний совет - будьте осторожны, заводя друзей в темной паутине, это не Facebook. В даркнете вы обнаружите, что платформы социальных сетей похожи. Users can also buy cryptocurrency directly from Mega сайт onion.